Sushiswap 생태계의 힌지 단계: Trident, MISO v2, Shoyu V0

Sushiswap 출시 예정 Trident, MISO v2, Shoyu V0. 스시 스왑 생태계에 어떤 의미가 있습니까? 그들이 가져오는 이점과 도전은 무엇입니까?

초밥이란?

개발팀에 따르면 Sushi는 분산형 금융 시장의 유동성 문제를 해결하기 위해 설립된 커뮤니티 기반 조직입니다. Sushi는 여러 시장과 도구를 단일 제품 시스템으로 결합합니다. 지금까지 Sushi는 분산형 거래소(SushiSwap), 분산형 대출 시장(Kashi Lending)에서 Yield Farming (Sushi Yield Farms) 및 Staking (SushiBar Staking) 과 같은 소극적 소득 창출에 이르기까지 다양한 제품을 출시했습니다. 다른 DeFi 프로젝트와 마찬가지로 제품은 SUSHI 토큰을 소유한 투자자가 관리합니다.

SushiSwap에 대한 정보

SushiSwap은 AMM 모델 에 따른 무허가형 탈중앙화 거래소 이며 Sushi의 첫 번째 제품입니다. SushiSwap을 사용하면 다른 사용자가 제공하는 유동성으로 P2P 거래를 할 수 있습니다. 처음에 SushiSwap은 Uniswap V2에서 분기되었으므로 SushiSwap의 운영 모델은 Uniswap 과 유사 하지만 몇 가지 차이점이 있습니다.

SushiSwap과 Uniswap의 차이점

동일: 두 프로젝트 모두 AMM이며 공식 x*y = k와 함께 클래식 곡선 알고리즘을 사용합니다. 1:1 비율로 동일한 2개의 토큰이 있는 유동성 풀 모델; 거래 수수료는 0.3%입니다.

다른:

SushiSwap의 운영 모델 – 멀티체인 AMM

SushiSwap과 Uniswap의 유사점은 유동성 풀 모델과 고전적인 곡선 알고리즘 x*y = k에 있습니다. 이 두 가지 모두 "Uniswap V2의 운영 모델 분석" 기사에서 자세히 설명했으므로 일반적인 AMM 모델의 작동 방식을 이해하려면 먼저 이 기사를 읽어야 합니다. 이 기사의 범위 내에서 SushiSwap의 차이점에 대해서만 자세히 설명하겠습니다.

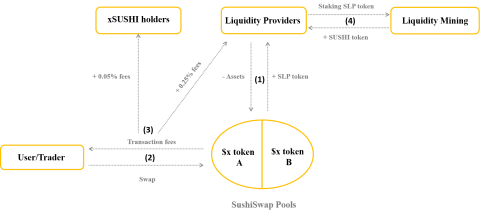

모델에 참여하는 구성 요소는 다음과 같습니다.

SushiSwap 모델의 작동 프로세스는 4가지 주요 단계로 설명됩니다.

1단계: 유동성 공급자(LP)는 1:1 비율로 SushiSwap의 각 유동성 풀(A/B)에 2가지 유형의 자산(A 및 B)을 제공합니다. 그런 다음 SLP 토큰(Sushiswap 유동성 공급자)을 받습니다. 이 토큰은 해당 풀의 자산 일부에 대한 소유권을 나타냅니다.

2단계: 토큰 A를 토큰 B로 스왑(스왑)하려는 사용자(사용자/트레이더)는 토큰 A를 해당 풀에 넣고 토큰 B를 받아야 합니다.

3단계: 각 스왑에 대해 사용자는 0.3%의 거래 수수료를 지불해야 하며, 이 수수료의 0.25%는 유동성 공급자(LP)에게, 0.05%는 xSUSHI 보유자에게 전달됩니다.

4단계: 유동성을 장려하기 위해 0.25%의 거래 수수료를 받는 것 외에도 SLP 토큰을 Staking에 가져오고 더 많은 SUSHI 토큰을 받을 수 있습니다.

자세한 내용은 다음 그림에 설명되어 있습니다.

SushiSwap의 운영 모델 – 멀티체인 AMM

그렇다면 SushiSwap 모델이 Uniswap V2보다 나은 점은 무엇입니까?

SushiSwap의 개선은 이익 최적화, 더 많은 인센티브 문제를 해결하는 것을 목표로 하며 특히 유동성이 충분하지 않을 때 높은 슬리피지를 극복할 수 있습니다.

요컨대, SushiSwap의 혁신은 모든 참가자의 비용과 보상을 최적화하는 것입니다. SushiSwap을 사용하기 위한 인센티브 프로그램은 꽤 훌륭하고 많은 유동성 공급자를 유치하여 유동성 소스가 부자가 되도록 돕습니다. 그 증거는 TVL이 $2.7B USD에 도달하여 SushiSwap이 TVL 양이 가장 많은 상위 DEX에서 3번째로 정확한 탈중앙화 거래소(DEX)가 되었다는 것입니다.

키 값(TVL)

Sushi의 다른 제품 운영 모델

SushiBar의 운영 모델

SushiBar는 SUSHI 보유자가 SUSHI 토큰을 Staking에 가져와 xSUSHI 토큰을 받는 동시에 SushiSwap의 거래 수수료, BentoBox의 서비스 수수료, 투표권 및 기타 혜택과 같은 다른 Sushi 제품의 혜택을 받을 수 있는 장소입니다.

BentoBox의 작업 모델 - 토큰이 포함된 지갑

BentoBox는 유동성 공급자에게 이익을 창출하는 모든 토큰을 포함하는 Vault입니다. 사용자가 암호화 자산을 BentoBox에 입금하고 연간 수익(APY)을 받을 때. BentoxBox는 SushiSwap에서 곧 출시될 DeFi 프로토콜의 인프라 역할을 하며 첫 번째 프로토콜은 Kashi이며 BentoBox의 운영 모델은 다음과 같습니다.

1단계 : 유동성 공급자는 암호화 자산을 BentoBox에 예치하고 그 대가로 연간 이익, Sushi의 다른 서비스 또는 제품 사용 시 비용 절감, Vault 내 토큰 거래 시 낮은 가스 수수료…

2단계 : 사용자가 BentoxBox의 서비스를 사용할 때 서비스 종류에 따라 수수료의 일부를 지불하게 되며, 이 수수료는 xSUSHI 보유자(SUSHI 토큰을 Staking에 가져오는 사람)에게 나누어집니다.

자세한 내용은 다음 그림에 설명되어 있습니다.

BentoBox의 작업 모델 - 토큰이 포함된 지갑

카시렌딩 운영모델

Kashi는 BentoBox의 첫 번째 제품군이며 모델은 대출 및 대출 플랫폼과 유사하지만 Kashi의 고유한 특징은 쌍으로 대출 및 대출을 허용한다는 것입니다(Isolated Lending Pair). 대출자(차용자) 및 대출자(BentoBox – Vault에는 대출 기관의 토큰이 포함됨), Kashi의 운영 모델은 다음과 같습니다.

대출 기관:

1단계 : 렌더는 유동성 공급자와 유사한 BentoBox에 암호화 자산을 예치하므로 위에서 언급한 것과 동일한 혜택을 받게 됩니다.

2단계 : 대출 및 이자를 받을 자산에 해당하는 풀을 선택합니다.

대출자:

1단계 : 차용인은 BentoBox에 담보를 제공합니다.

Step 2 : 빌리고자 하는 토큰에 해당하는 Pool을 선택하여 토큰을 빌리고 대출이자를 지불합니다.

자세한 내용은 다음 그림에 설명되어 있습니다.

카시렌딩 운영모델

Kashi Lending 모델의 고유한 기능:

낮은 가스비: BentoBox가 지원하여 Kashi가 불필요한 거래를 줄이는 데 도움을 줍니다.

사용자가 간단한 작업으로 자신의 대출 쌍을 만들 수 있습니다. 대출 자산으로 토큰 유형을 선택하고 담보로 토큰 유형을 선택하면 사용자는 Kashi에서 대출 쌍을 만들 수 있습니다.

별도의 풀: 별도의 풀의 이점은 시스템의 안전을 보장하는 것입니다. 해킹된 토큰이 있는 경우 해당 토큰이 포함된 풀에만 영향을 미치고 나머지 풀에는 영향을 주지 않으며 시장을 생성합니다. 빌려주다.

Miso – IDO(Initial Dex Offering) 플랫폼

MISO는 SushiSwap에서 새 프로젝트를 시작하는 프로세스를 단순화하기 위해 만들어진 오픈 소스 스마트 계약 세트입니다. 다른 IDO 플랫폼과 유사하게, Miso는 연구자와 프로젝트 개발자가 암호화 투자자 커뮤니티에 쉽게 액세스하여 프로젝트를 시작하고 프로젝트를 홍보할 수 있는 런치패드로 만들어졌습니다.

더 읽어보기: IDO란 무엇입니까? 오늘날 인기 있는 IDO 플랫폼.

된장 성분은 다음과 같습니다.

Token Factory: 프로젝트에 대한 토큰을 만드는 곳입니다.

시장: IDO가 진행되는 곳, 미소는 Crowdsale과 Dutch & Batch 형태의 경매를 지원합니다.

유동성: IDO에서 조달한 자본의 일부는 SushiSwap에 대한 유동성을 생성합니다.

발효: 시간 경과에 따라 토큰을 잠그는 보관/에스크로 옵션.

농산물: 새로운 IDO 토큰은 SushiSwap의 유동성 채굴 프로그램에서 재배됩니다.

새 프로젝트에 SushiSwap에서 출시할 수 있는 최상의 기회를 제공하기 위해 Miso의 재료는 프로젝트에 따라 다른 방식으로 결합됩니다. 따라서 Miso의 모델에 대한 심층 분석을 제한하겠지만 독자들은 아래 이미지를 통해 가장 기본적인 방법을 상상할 수 있습니다.

Miso – IDO(Initial Dex Offering) 플랫폼

참고: (2)에서 프로젝트는 Miso의 구성 요소가 결합되는 방법을 결정하는 프로젝트입니다.

Mirin 작업 모델 – 곧 제공될 기능

현재 이 기능은 출시되지 않았으며, 향후 미린은 SushiSwap V3와 함께 출시될 예정입니다. 간단히 말해, Mirin은 Sushi가 중앙 집중식 거래소( CEX ) 또는 특정 제3자와 결합하도록 도와 사용자가 거래소를 통해 SushiSwap에 유동성을 제공할 수 있도록 합니다. 아래 그림을 통해 상상할 수 있습니다.

Mirin 작업 모델 – 곧 제공될 기능

전체 시스템이 SushiSwap 모델에서 작동하는 방식에 대한 개요입니다.

따라서 여기에서 SuShi 제품의 작동 모델에 대한 기본적인 이해를 할 수 있습니다. 이제 전체 SushiSwap 모델의 전반적인 작동을 다음과 같이 요약하겠습니다.

자세한 내용은 다음 그림에 설명되어 있습니다.

전체 시스템이 SushiSwap 모델에서 작동하는 방식에 대한 개요입니다.

SushiSwap은 더 이상 Uniswap V2에서 포크된 AMM이 아니라 많은 사용자에게 서비스를 제공하는 다양한 제품 모델로 운영되는 시스템이 되었습니다. SushiSwap이 제공하는 솔루션은 자본 사용의 효율성을 최적화하는 동시에 거래 시 미끄러짐 위험을 부분적으로 제한하는 것입니다. 제품은 모두 풍부한 유동성 공급원을 만드는 것을 목표로 합니다. 내 개인적인 생각으로는 이것은 많은 유틸리티와 제품을 동일한 시스템에 통합할 때 SUSHI 보유자와 다른 사용자에게 매우 좋은 모델입니다. 그러나 반대로 보면 많은 제품을 제어하기 어렵고 모든 제품이 효과적으로 작동하는지 확인하기 어렵습니다. 이렇게 SushiSwap의 운영 모델 분석을 마치고,DeFi 여부?

위는 TraderH4가 독자를 위해 종합하고 연구하는 많은 소스에서 SushiSwap의 운영 모델에 대한 정보입니다. SushiSwap과 같은 일반적인 다중 제품 통합 모델의 프로젝트 및 운영 모델을 더 잘 이해하는 데 도움이 되기를 바랍니다.

SushiSwap이 암호화 시장에 제공하는 솔루션이 실제로 작동합니까? Telegram Group TraderH4에서 우리와 토론하십시오. 그리고 TraderH4의 웹사이트를 방문하여 프로젝트의 예정된 이벤트를 신속하게 업데이트하는 것을 잊지 마십시오. TraderH4의 "Active Model Analysis" 다음 호에서 다시 만나요.

참고: 이 기사의 모든 정보는 독자에게 시장의 최신 정보를 제공하기 위한 것이며 투자 조언으로 간주되어서는 안 됩니다. 투자 결정을 내리기 전에 위의 정보를 주의 깊게 읽으시기 바랍니다.

Sushiswap 출시 예정 Trident, MISO v2, Shoyu V0. 스시 스왑 생태계에 어떤 의미가 있습니까? 그들이 가져오는 이점과 도전은 무엇입니까?

이 기사에서는 토큰 스왑 거래를 위해 Coin98 Wallet을 Sushiswap에 연결하는 방법을 안내합니다.

비트코인 골드란? 무엇이 프로젝트와 BTG 코인을 다르게 만들고 오늘날 암호화폐 시장에서 뜨거운 히트를 쳤습니까? TraderH4로 알아봅시다.

Fetch.AI는 인공 지능과 블록체인을 사용하여 자율적인 전자 상거래 경제를 구축합니다.

Heroes TD는 블록체인 기술을 기반으로 하는 타워 디펜스 Play-to-Ear 게임입니다. 이것은 게이머에게 독특하고 새로운 경험을 약속하는 게임입니다.

API는 서로 다른 애플리케이션과 라이브러리를 연결하는 중개 방법인 Application Programming Interface의 약자입니다.

미나 프로토콜은 300GB의 비트코인 블록체인에 비해 무게가 약 22KB에 불과한 세계에서 가장 가벼운 블록체인입니다.

pSTAKE Finance는 1차 펀딩에서 1,000만 달러를 모금한 프로젝트입니다. 아래 글을 통해 pSTAKE Finance 프로젝트에 대해 알아보도록 하겠습니다.

Victoria VR은 무엇이든 가능한 세상을 만들겠다는 비전을 가진 가상 현실 프로젝트입니다. 이 기사에서 프로젝트에 대해 알아보십시오.

Soccer Crypto는 축구 애호가를 위한 블록체인 게임입니다. 이번 글에서는 Soccer Crypto 게임에 대해 자세히 함께 알아보도록 하겠습니다.

세계 최대 거래소 바이낸스의 투자 부문인 바이낸스 랩스는 WOO 네트워크 프로젝트의 시리즈 A+ 펀딩 라운드에 1,200만 달러를 투자했다고 밝혔습니다. 그렇다면 그토록 관심이 가는 WOO 네트워크 프로젝트는 무엇일까요? 이 기사에서 알아 보려면 TraderH4에 가입하십시오!

dTrade는 Polkadot 최초의 분산형 파생상품 거래소입니다.