한국에서 암호화폐 베팅의 위험과 과제에 대한 이해

아시아는 카지노와 베팅 애호가들에게 큰 허브 역할을 하고 있습니다. 카지노 업계에서 암호화폐가 부상하면서 다양한 지역의 플레이어가 카지노 게임에 쉽게 참여하고 즐길 수 있게 되었습니다.

Arbitrum은 이더리움 네트워크의 동시 문제를 해결하여 최상위 DeFi 프로토콜과 관련된 전체 DeFi 및 NFT 생태계를 구축합니다. 이 기사에서 Arbitrum 생태계를 살펴보자!

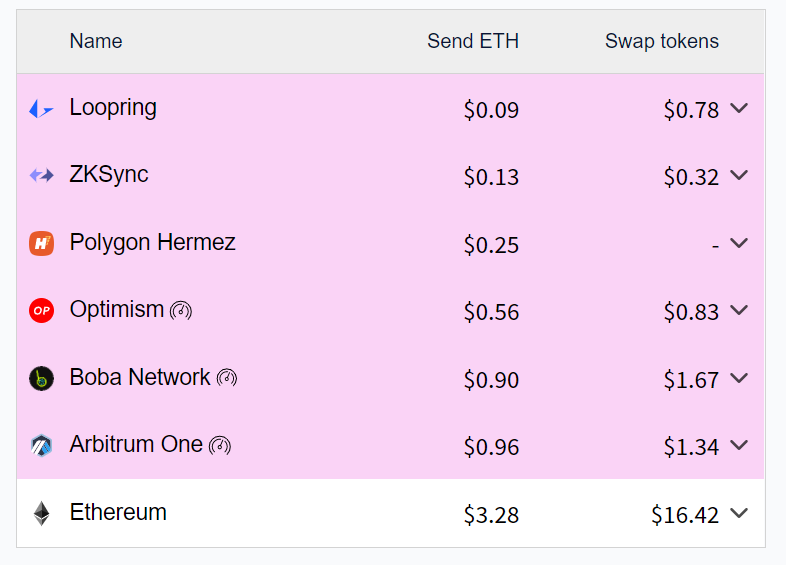

이더리움 네트워크가 수많은 기술적 문제(혼잡, 확장성, 높은 거래 수수료 등)에 직면하고 있기 때문에 가장 큰 스마트 계약 플랫폼의 확장성을 해결하기 위해 여러 Layer-2 솔루션이 제시되었습니다.

임의의 밈

이 기사에서는 Arbitrum의 개요를 소개하고 잠재적인 기회를 찾기 위해 생태계를 더 깊이 파고들 것입니다. 그럼 L2 스케일링 솔루션 Arbitrum의 가능성을 알아보자!

중재 개요

아비트룸이란?

Arbitrum 은 이더 리움 에 확장성을 부여하여 이전 블록체인 플랫폼 세대의 성능을 향상시키기위해 구축된 레이어 2 낙관적 롤업요컨대, 보안 및 탈중앙화를 포함하여 이더리움의 모든 강력한 속성을 상속합니다. 또한 Arbitrum은 상당히 낮은 수수료로 더 많은 거래를 처리할 수 있는 능력을 향상시킵니다.

현재 Arbitrum은 이더리움과 확장성 간의 격차를 해소하기 위해 가장 기대되는 L2 솔루션 중 하나입니다. 이더리움 2.0의 임박한 출시에도 불구하고 L2 솔루션은 여전히 현재의 이더리움 단점을 적어도 단기적으로 해결하기 위한 핵심 동인으로 작용하고 있습니다.

Arbitrum 스케일링 솔루션. 웹사이트: https://arbitrum.io/

임의 하이라이트

임의 하이라이트 번호

(업데이트: 2022년 2월 11일)

Arbitrum 네트워크 수수료. 출처: L2Fees

로드맵 및 개발 진행 상황

현재 스케일링 솔루션인 Arbitrum이 중단 없이 운영되고 있으며 메인넷에서 80개 이상의 Dapp이 실행되는 생태계가 잘 구축되어 있습니다. 이더리움 네트워크에서 L2 채택이 불가피하기 때문에 그 수는 여전히 빠르게 증가하고 있습니다. 우리는 많은 암호화 네이티브 빌더가 Arbitrum에서 고품질 프로토콜과 아이디어를 시작하기를 기대합니다.

모든 새로운 스마트 계약 생태계에는 항상 크립토 베테랑과 신규 참가자 모두를 위한 수많은 새로운 아이디어와 근본적인 기회가 포함되어 있습니다. 특히 Arbitrum은 현재 성숙 단계에 있으며 기관 및 개인 투자자에게 많은 투자 기회를 제공합니다.

투자자 및 파트너

Offchain Labs는 2019년과 2021년에 3번의 투자 라운드에서 총 1억 2,370만 달러를 투자한 Arbitrum의 주요 개발 계약자입니다.

투자는 Offchain Labs의 Layer-2 프로젝트인 Arbitrum이 12억 달러 이상의 평가를 받기 위해 정산되었습니다. 이 숫자는 모든 투자자의 비전과 모든 L2 체인의 잠재적 시장 점유율을 보여줍니다.

모든 벤처 캐피탈이 투자를 통해 수익을 올릴 수 있는 방법을 찾기 때문에 향후 토큰 출시는 실행 가능합니다. Polygon with MATIC의 단계를 따르면 유틸리티와 함께 기본 토큰을 출시하면 Arbitrum이 얼마나 커질지 알 수 있습니다.

이 이상적인 시나리오에서 현금 흐름은 체인 간에 토큰을 연결하는 대신 기본 토큰을 통해 Arbitrum으로 더 직접 유입됩니다.

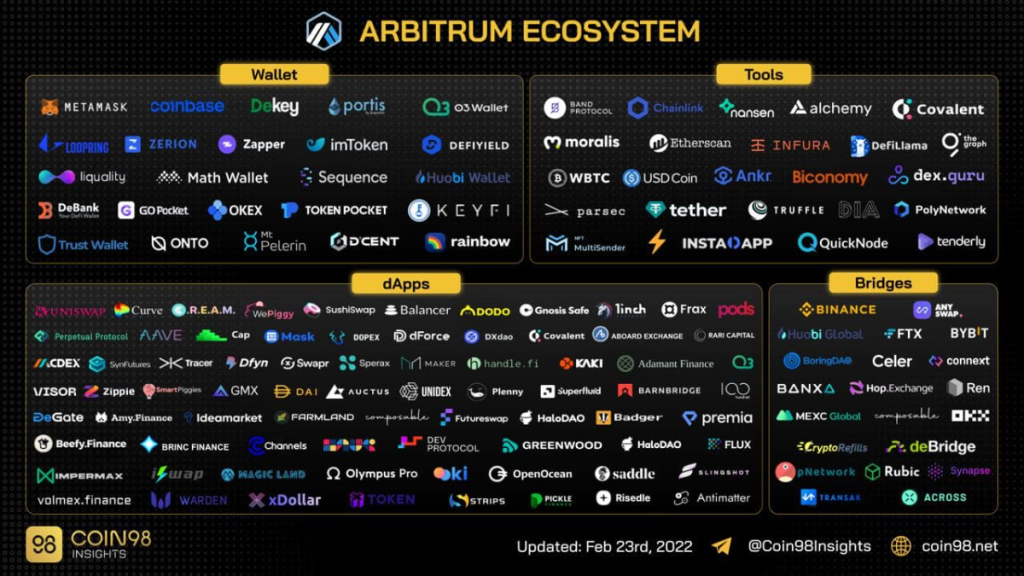

임의 생태계

2021년 3분기의 공식 메인넷 이후 Arbitrum은 수많은 프로토콜에 빠르게 채택되었으며 수많은 개발자가 생태계에 뛰어들어 새로운 분산 왕국을 구축하기 시작했습니다.

임의 생태계

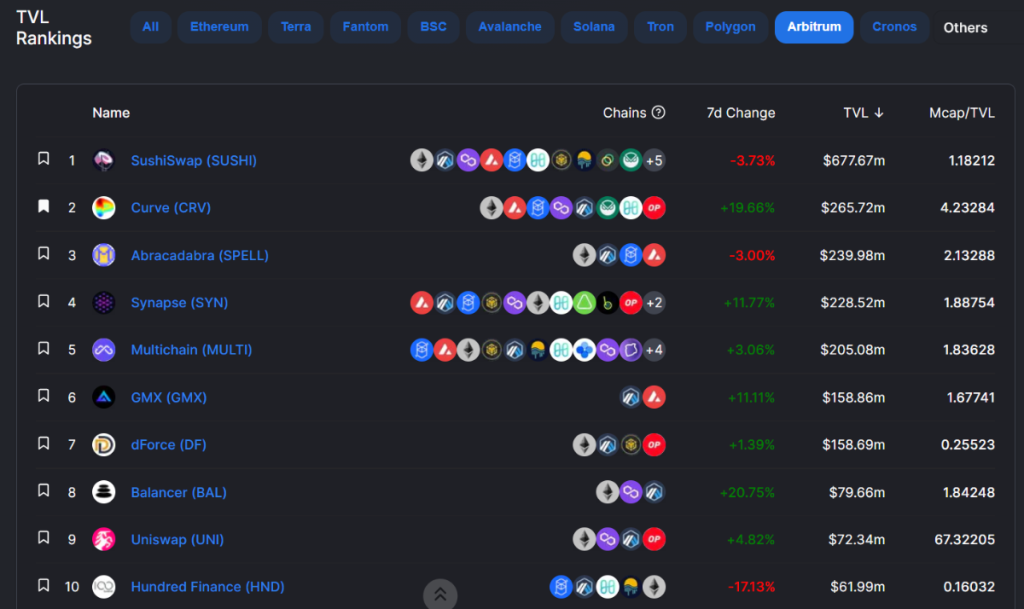

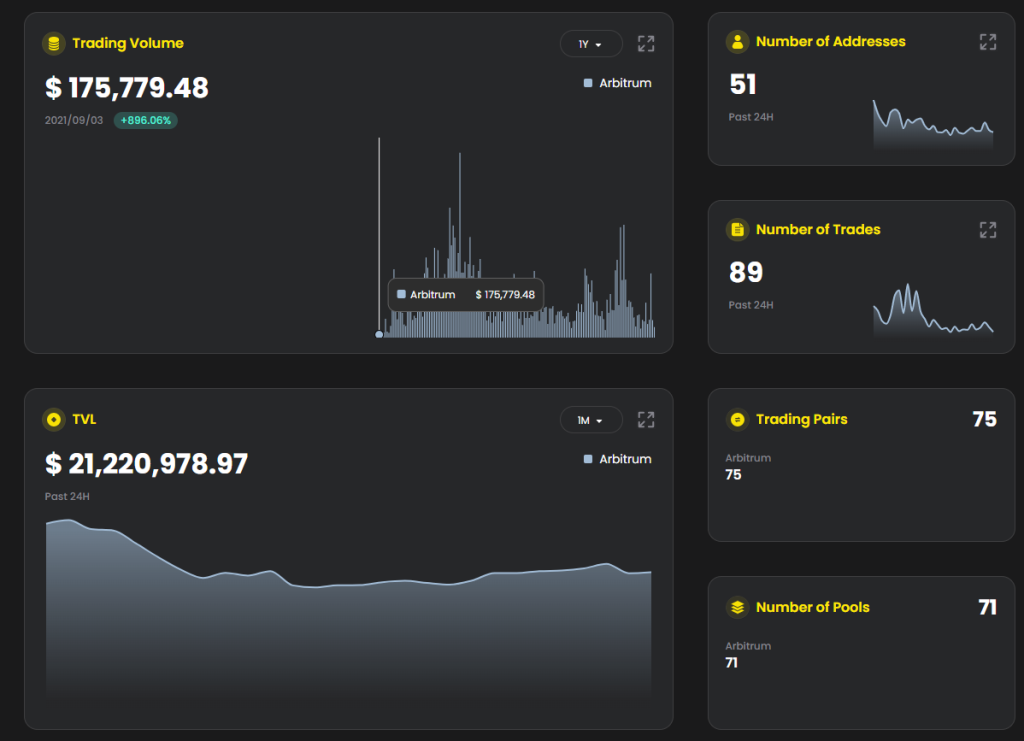

Arbitrum의 TVL은 20억 달러의 안정적인 범위에서 움직이고 있으며, 이는 현금 흐름이 생태계에서 나가거나 흐르고 있음을 나타냅니다. SushiSwap 은 TVL 보유 측면에서 가장 큰 프로토콜입니다.

임의TVL

Arbitrum 생태계는 필요한 모든 구성 요소가 작동할 준비가 되어 있고 미래의 인센티브가 잠재력을 최대한 발휘하기를 기다리고 있기 때문에 잘 구성되어 있습니다. 선도적인 이더리움 기반 프로토콜이 Arbitrum에 참여 하면 생태계에 긍정적인 영향과 부정적인 영향이 모두 발생합니다 . 생태계를 이해하기 쉽게 만들기 위해 모든 틈새 시장을 세분화하여 전반적인 통찰력을 얻습니다.

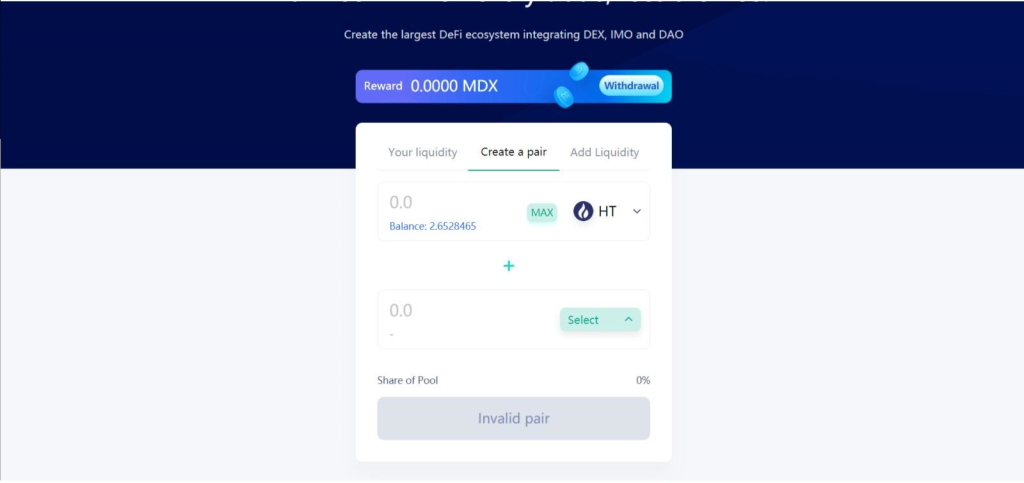

덱스

Uniswap, SushiSwap, O3 Swap, Saddle Finance, Dododex, Curve Finance, Balancer, Swapr, Unidex 등의 프로토콜이 Arbitrum 스케일링 솔루션을 채택했습니다.

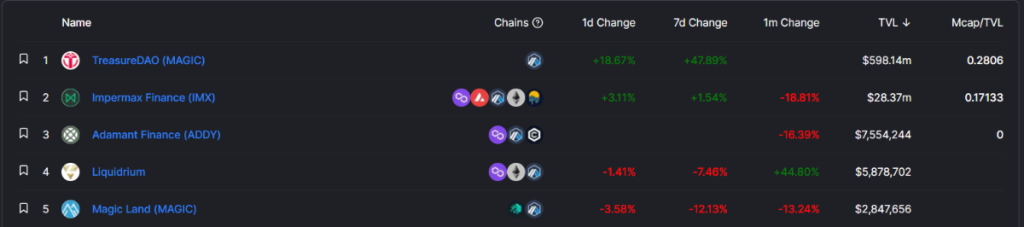

TVL의 최고 Arbirum 프로젝트

SushiSwap 은 TVL이 6억 5천만 달러 이상(2022년 1월에 75% 증가)으로 Abitrum에서 타사를 능가하는 최고의 DEX입니다. Sushi 팀에 몇 가지 중요한 변경 사항이 있음에도 불구하고 Abitrum on Sushi의 총 TVL은 2022년 초부터 엄청나게 증가하고 있습니다.

Arbitrum의 스시 TVL. 출처: DeFiLlama

Curve , Uniswap 및 Balancer 도 프로토콜 확장에 Abitrum을 채택했습니다. 무료 대형 DEX 플레이어는 생태계에 1억 5천만 달러 이상의 TVL을 기여합니다. 그러나 이러한 프로토콜의 잠재적인 TVL은 방대하며 Arbitrum으로 마이그레이션하려면 더 많은 인센티브가 필요합니다.

일반적으로 Arbitrum의 DEX 시장 점유율은 Ethereum에서 생태계로 마이그레이션하는 대형 프로토콜에 의해 인수됩니다. 결과적으로 Abitrum의 소규모 DEX가 해당 베테랑을 능가할 가능성은 희박합니다.

⇒ 잘 구축된 프로젝트의 프로젝트 토큰에 투자할 수 있는 기회는 제한되어 있으므로 적절한 투자 수익률을 기대해야 합니다.

DEX 애그리게이터

Arbitrum 솔루션을 통합한 DEX 애그리게이터 목록이 있습니다.

도도 통계

⇒ Arbitrum의 DEX 레고가 작동하면서 DEX 애그리게이터가 함께 타고 있습니다. 우리가 그들로부터 얻을 수 있는 최고의 이점은 최고의 거래율을 얻는 것입니다. 그리고 직접 투자 기회는 상당히 드물며 오랫동안 존재해 온 프로젝트 토큰과 스테이킹 프로그램뿐입니다.

Arbitrum의 이 카테고리에는 특별히 강력하고 지배적인 DEX Aggregator가 없습니다. 그들 모두는 사용자의 이익을 위해 상호 연결되어 동일한 시장을 공유합니다. 현재 혁신이 부족하기 때문에 더 빠른 라우팅 속도로 거래 속도가 더 최적화될 것으로 기대합니다.

파생상품

GPL 풀을 사용하여 수수료와 가격 영향이 상당히 낮은 현물 및 영구 거래 플랫폼인 GMX 는 2021년 9월 Arbitrum 및 Avalanche에서 메인넷이 되었습니다. Perpetual Protocol 및 dYdX와 같은 최고의 파생 상품 거래 플랫폼에 대한 최신 경쟁자입니다.

Arbitrum의 트레이서 TVL

⇒ 이 파생 상품 틈새 시장에서 우리는 큰 프로토콜과 새로운 플레이어가 게임에 참여하여 생태계의 더 경쟁력 있고 건강한 성장을 만들기 위해 다양화합니다. 파생상품 플랫폼은 항상 DEX보다 늦게 나옵니다. MCDEX는 Arbitrum에 오는 다른 블록 체인 플랫폼의 플레이어이지만 거래 플랫폼의 성능은 다른 Arbitrum 네이티브 파생 상품 시장을 능가하지 않습니다.

Arbitrum의 파생 상품 경쟁은 이제 모든 참가자에게 공정합니다. 아직까지는 파생상품 시장 점유율의 대부분을 차지하는 승자가 없다. Futureswap V4는 거래량이 많고 SynFutures는 막대한 보조금을 받았으며 이제 Tracer는 게임 뒤에 있는 것 같습니다.

투기꾼으로서 우리는 잠재적인 승자가 될 파생상품 거래 플랫폼의 프로젝트 토큰에 베팅할 수 있습니다. 토큰에 투자하는 것 외에도 프로젝트는 사용자가 거래하도록 장려하여 기여한 거래량을 늘려 토큰 보상을 얻습니다.

옵션

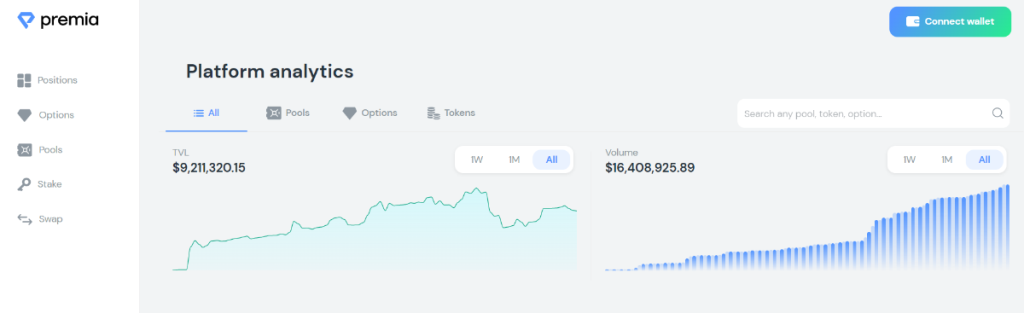

프리미엄 플랫폼 분석

Arbitrum의 옥투스 TVL

Dopex는 다른 플랫폼과 같이 옵션을 직접 구매하는 대신 사용자가 옵션을 구매하고 동시에 보상을 받기 위해 유동성을 예치할 수 있도록 Sing Staking Option Vault를 만듭니다. 이 메커니즘은 DPX 가격이 시장 조정에서도 놀라운 성장을 할 수 있도록 도와줍니다.

Arbitrum의 Dopex TVL

Arbitrum의 옵션 시장은 8천만 달러의 TVL과 가장 큰 거래량을 보유한 선두 업체인 Dopex가 지배하고 있습니다. Premia 및 Pods Finance는 Dopex에 비해 너무 작으며 Auctus는 담보물(옵션 거래에서 매우 중요한 지표)을 잃고 있습니다. 그들이 Dopex를 뒤집을 수 있는 종이처럼 희박한 기회가 있는지 여부는 무엇입니까?

대출/차입

대출을 통해 Arbitrum 생태계의 사용자는 수익을 위해 자본을 최대화할 수 있으며, 특히 Yield Farming 및 Leveraged Trading과 같은 다른 자본 활용 응용 프로그램과 공감합니다.

동시 TVL 번호로 대출 프로토콜을 제시할 수 있습니다.

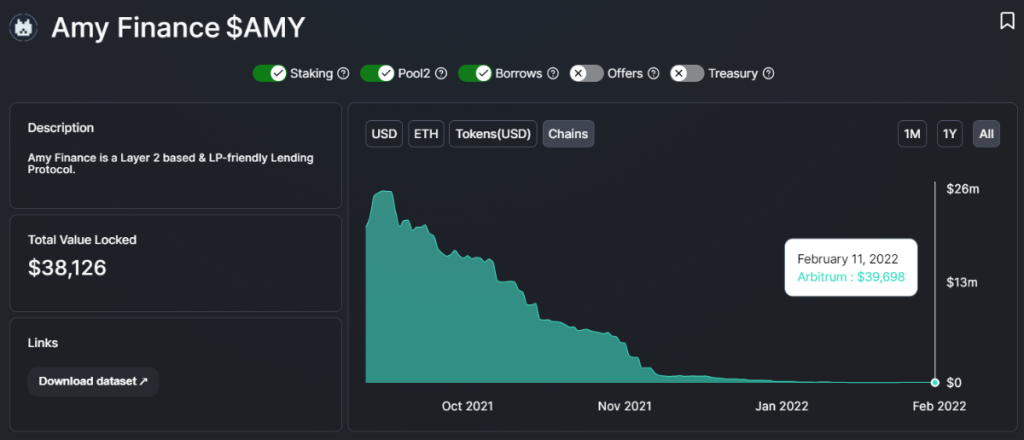

Abitrum의 Amy Finance TVL

Aave Live on Ethereum, Polygon 및 Avalanche

⇒ 일반적으로 Abitrum의 대출/차입 틈새 시장은 Arbitrum의 기본 신생 기업에서 잘 구축된 프로토콜에 이르기까지 다양한 암호화폐 플레이어로 구성됩니다. Arbitrum은 현재 CREAM Finance와 Amy Finance를 계속해서 폐기할 위기에 처해 있습니다. Abitrum의 다른 기본 프로토콜은 예치금(총 1억 달러)이 거의 없는 것으로 보이며, 이는 총 TVL 3달러에 비해 작습니다.

수율 및 수율 집계기

생산하다

Abitrum의 수익 플랫폼

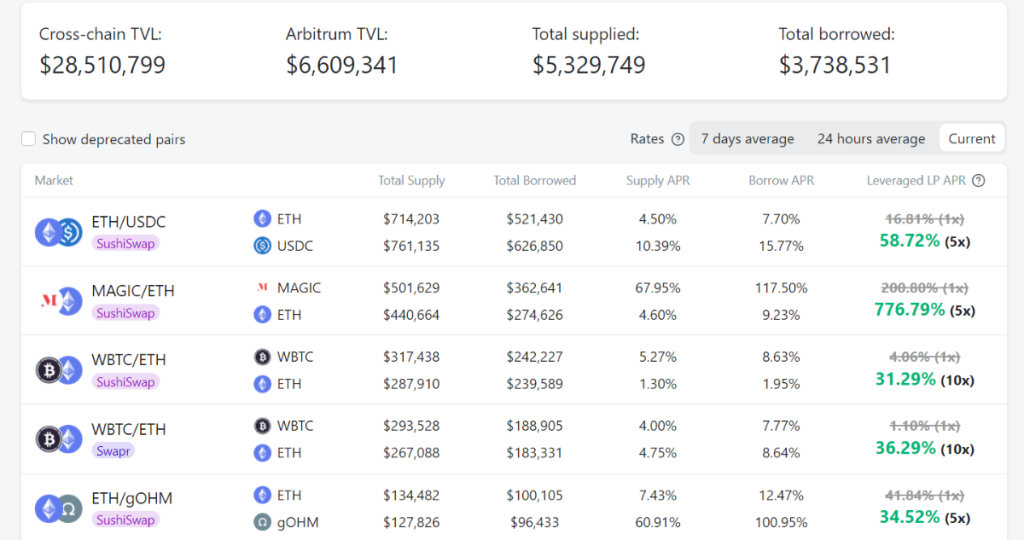

Impermax 데이터 분석

⇒ 간단히 말해서, 이 범주의 프로젝트는 복합 메커니즘을 통해 자본을 보다 효율적으로 활용하고 일부는 레버리지를 제공합니다.

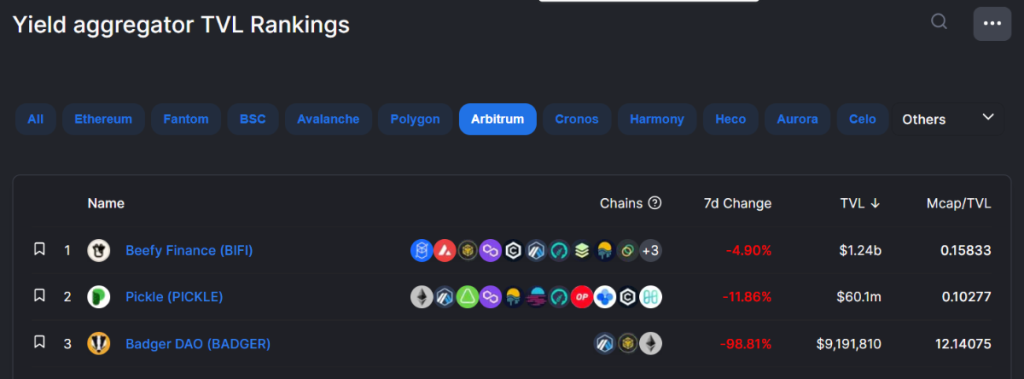

수율 집계기

Abitrum의 수익 집계기

비피 파이낸스 TVL. 출처: DeFiLlama

Yield Aggregator 플랫폼은 자본을 활용도의 다음 수준으로 끌어올릴 수확량 농업 플랫폼의 다음 계층입니다. 주요 목표는 사용자에게 DeFi 프로토콜 간의 수확량 농업 비교를 제공하는 것입니다. 또한 일부 플랫폼은 사용자에게 수익 증대를 위해 레버리지 수확량 농업을 제공합니다.

⇒ Beefy Finance, Pickle Finance 및 BadgerDAO는 프로토콜에 입금된 토큰 흐름을 유치하기 위해 서로 다른 전략을 선택한 서로의 경쟁자입니다. 선두는 이제 Pickle Finance와 Beefy Finance이고 BadgerDAO는 경쟁에서 뒤쳐지는 것 같습니다.

전반적으로, 수익 수집기 프로토콜 전반에 걸친 APY는 쌍 사용자 예치금에 따라 상대적으로 유사합니다. Pickle Finance에는 향상된 기능이 있지만 Beefy Finance에는 없습니다. 반면, Beefy Finance는 Pickle Finance(30병)보다 적은 보관소(14개 보관소)를 제공합니다.

통계적으로 Arbitrum에서 Pickle Finance는 Beefy Finance보다 특히 더 강력한 해자를 가지고 있어 소금에 절인 오이의 TVL이 더 커졌습니다.

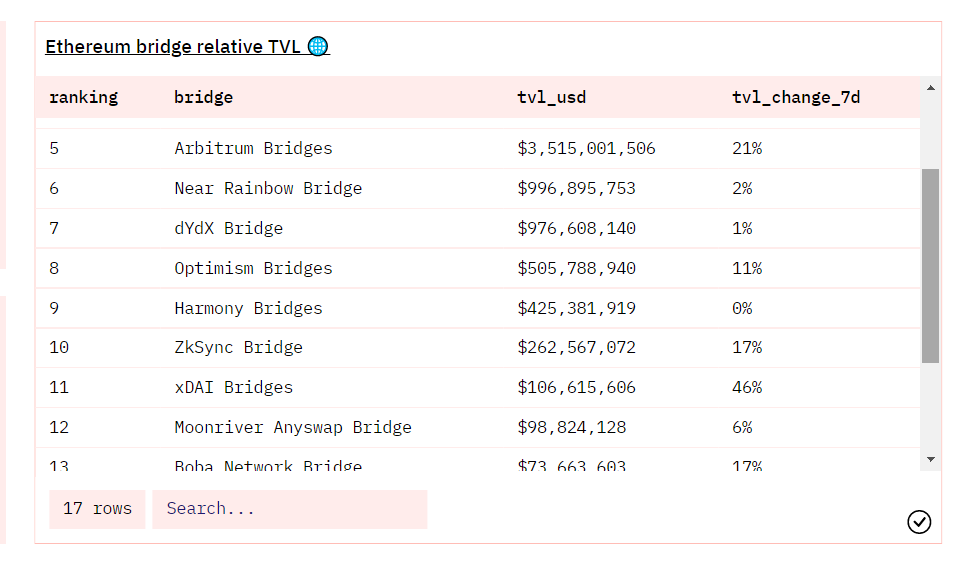

다리

블록체인 브리지에 대해 이야기하면 모든 블록체인, 특히 L2 체인이 생태계로 흘러드는 돈의 관문이기 때문에 매우 중요합니다. 상호 운용성은 블록체인이 보관할 새로운 메타이므로 브리지는 상호 연결된 블록체인 비전을 실현하는 핵심 동인입니다.

실제로 Ethereum에서 Abitrum으로 또는 그 반대로의 암호 브리징은 동시 혼잡에 따라 약 6-20분이 소요됩니다. 특히, Arbitrum Bridge는 스케일링 솔루션의 "사기 방지" 메커니즘으로 인해 Abitrum에서 Ethereum으로 브리지하는 데 최소 1주일 이 걸립니다.

현재 Abitrum은 암호화폐의 대부분의 주요 CEX에 채택되어 고객이 눈 깜짝할 사이에 자산을 입출금할 수 있도록 지원합니다. Polygon에 대한 이야기를 알고 있듯이 많은 on-ramp exchange에서 채택된 후 팀은 MATIC을 Polygon의 기본 토큰으로 출시했습니다. Abitrum에서도 같은 이야기가 일어날까요?

아리비트룸 브리지스 TVL

이더리움의 다른 L2 스케일링 솔루션과 비교하여 Arbitrum bridges의 TVL은 최근 MATIC을 기본 토큰으로 출시한 Polygon 뒤에 있습니다. 오늘까지 Arbitrum에서 발생하는 익스플로잇은 없습니다.

⇒ 반면에 암호화 자산을 다른 블록체인에 연결할 때 사용자는 잠재적인 익스플로잇 및 해킹에 대해 알고 있어야 합니다. 다시 말하지만 현금 흐름은 Abitrum 생태계에 남아 있습니다.

NFT 및 NFT 마켓플레이스

Treasure NFT Marketplace와 함께하는 TreasuryDAO(MAGIC) 는 프로토콜의 TVL이 일주일 만에 50% 급증한 6억 달러로 경이적인 NFT로 부상하고 있습니다. MAGIC 토큰은 많은 프로토콜(Impermax, Pickle Finance 및 Beefy Finance...)에서 수익을 얻기 위해 예치됩니다. 프로젝트 목표는 NFT와 DeFi 간의 격차를 해소하는 것입니다. 즉, NFT는 비유동성 문제를 해결하기 위해 점점 더 많은 DeFi 유틸리티를 갖게 됩니다.

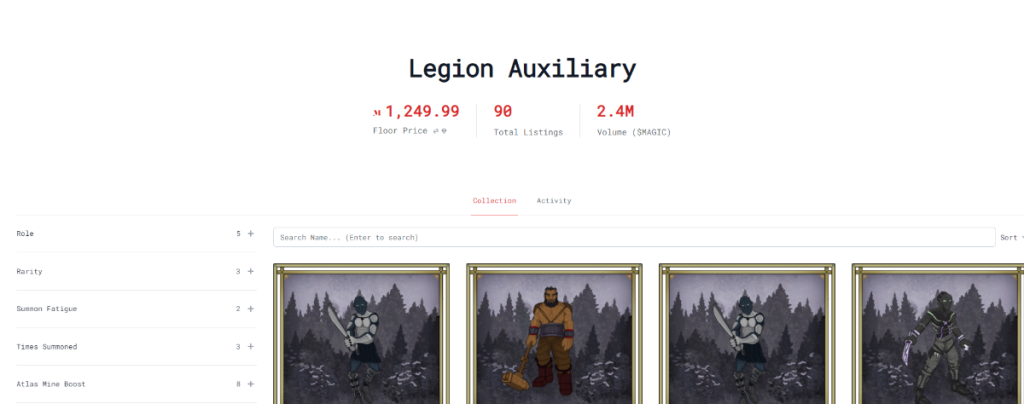

Treasure NFT Marketplace의 Legion Auxiliary

Treasure Marketplace에는 최저 가격이 1,249 MAGIC ~ $6,000인 Legion Auxiliary와 같은 독점적인 NFT 수집품이 많이 표시되며 이는 인상적인 수치입니다. 다른 NFT도 도입된 NFT와 동일한 가격 하한선을 갖습니다.

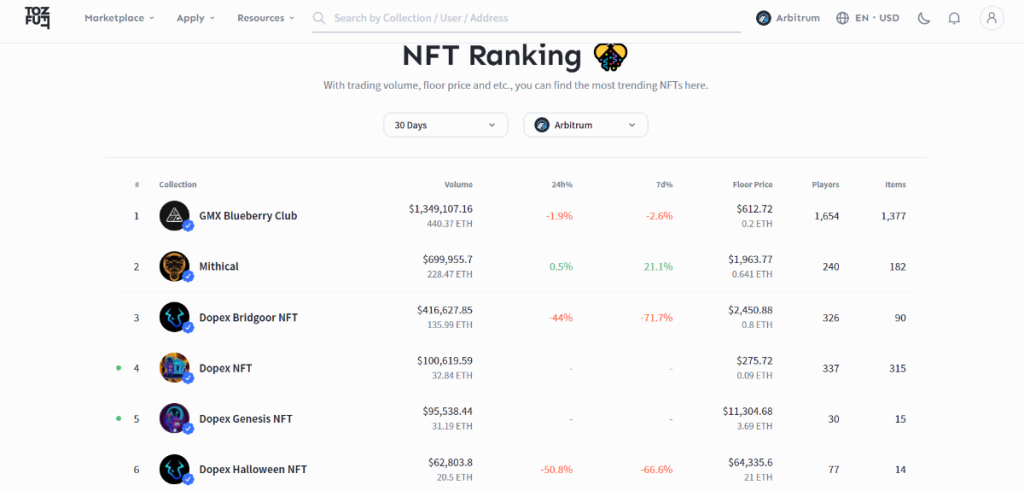

TofuNFT 는 NFT 창작자를 위한 개방형 멀티체인 NFT 마켓플레이스입니다. 플랫폼의 NFT는 아래 그림에서 볼 수 있듯이 좋은 가격과 유동성 성능을 가지고 있습니다. 30일 동안의 훈련량은 상위 NFT 컬렉션에서 $100,000 ~ $1.3M입니다.

ToFuNFT의 NFT 순위

⇒ 놀랍게도 Arbitrum의 NFT는 가격 하한선과 유동성에서 호황을 누리고 있습니다. 우리는 NFT의 "원숭이"에 약간의 자금을 할당하는 것이 좋다고 생각합니다. 그러나 이것은 투자 조언이 아니며 NFT는 매우 비유동적일 수 있습니다.

지원되는 지갑

Arbitrum은 2021년 5월 베타 메인넷에 이어 2021년 8월 메인넷으로 전환되었습니다. 현재 Arbitrum 네트워크는 두 사진과 같이 23개의 지갑 애플리케이션에서 지원하고 있습니다. L2 경쟁자인 Optimism은 8개의 지갑 애플리케이션에서만 지원됩니다. 숫자 비교는 Arbitrum이 가장 큰 암호화 사용자 기반에 도달하는 것을 선호합니다.

Arbitrum 지원 지갑

Arbitrum 지원 지갑

투자 기회

토큰 투자

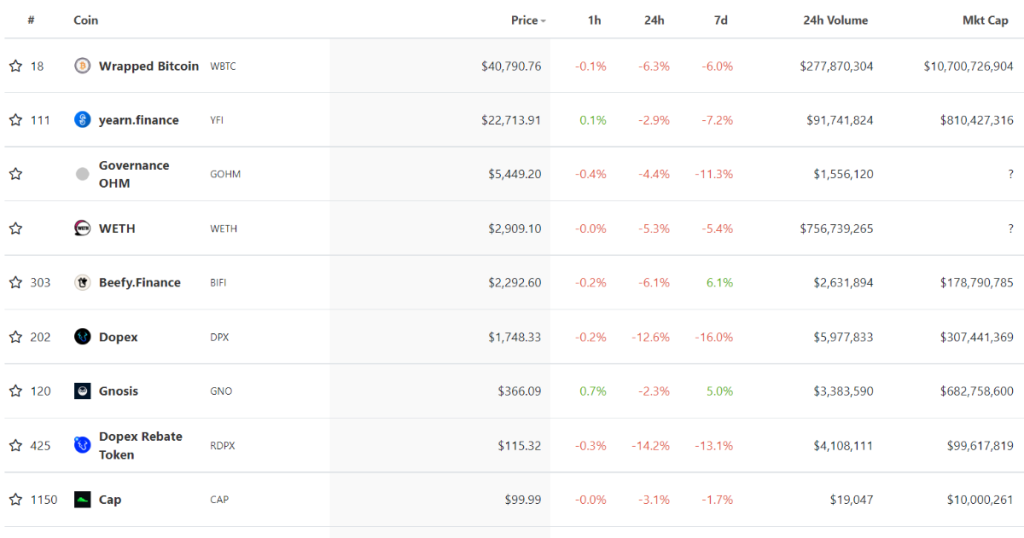

Arbitrum 토큰

Arbitrum은 Ethereum의 많은 큰 DeFi 프로토콜에 채택되기 때문에 거래 플랫폼을 통해 YFI, GOHM, BIFI, DPX 등과 같은 토큰 프로젝트에 투자할 수 있습니다. 그러나 성장 잠재력이 높은 토큰은 이제 Arbitrum에서 매우 부족합니다.

반면 소액형 토큰은 높은 하락 위험이 있습니다. 아직까지는 스타트업이 네이티브 프로젝트를 활용할 수 있는 여지가 충분합니다.

스테이킹/일드팜/렌딩

대출/수익률/수익률 집계기 부문에서 위에서 언급한 바와 같이, 우리는 5%의 이자율 이상의 APY로 수익률을 얻기 위해 암호화 자산을 예치할 수 있습니다. 일부 프로젝트는 더 많은 APY를 얻기 위해 레버리지 수확량 농업을 제공하여 높은 보상을 제공하지만 동시에 높은 위험을 노출합니다.

NFT

서로 다른 비즈니스 접근 방식을 가진 두 개의 NFT 시장(TreasuryDAO 및 ToFuNFT)이 있습니다. 그들은 거의 서로의 경쟁자이지만 NFT라는 공통점은 거의 공유하지 않습니다. Arbitrum의 NFT 거래는 가격 하한선이 항상 수백 달러 이상의 가치가 있다는 증거로 합리적으로 높습니다.

임의 예측

일반적으로 Arbitrum 생태계는 모든 면에서 Layer-2 경쟁을 주도하고 있습니다. 2021년에 폭발적인 성장과 많은 훌륭한 DeFi 프로토콜 채택이 있었습니다. 최상위 프로토콜의 도래에도 불구하고 Arbitrum-native 프로젝트는 또한 그것에 의해 지배되지 않도록 경쟁적인 해자를 가지고 있습니다.

임의TVL

현재 Arbitrum은 TVL의 Ethereum에 대한 두 번째로 큰 L2 스케일링 솔루션 입니다. Arbitrum TVL의 다음 이정표는 MATIC 토큰이 포함된 200억 달러의 Polygon 수입니다. 우리의 의견으로는 더 많은 브리지, 프로토콜 및 CEX가 스케일링 솔루션을 채택한다면 이 개체는 Arbitrum에서 실행 가능하며, 특히 기본 토큰이 크게 향상될 것입니다.

Arbitrum의 미래 환경을 명확히 하기 위해 Coin98 Insights는 누락된 부분과 생태계의 미래를 나타낼 수 있는 몇 가지 예측을 제시할 것입니다.

결론

결론적으로 이것이 Arbitrum과 잘 구성된 생태계에 대해 알아야 할 전부입니다. 미래의 잠재력을 이해하고 암호화 시장, 특히 Arbitrum 생태계에서 기회를 찾기 위한 귀중한 통찰력을 얻으셨기를 바랍니다.

아시아는 카지노와 베팅 애호가들에게 큰 허브 역할을 하고 있습니다. 카지노 업계에서 암호화폐가 부상하면서 다양한 지역의 플레이어가 카지노 게임에 쉽게 참여하고 즐길 수 있게 되었습니다.

Mina와 Polygon은 확장성, 향상된 검증 및 개인 정보 보호를 향상시키는 제품을 개발하기 위해 협력할 것입니다.

모든 AMM의 가장 기본적인 모델인 Uniswap V2의 운영 모델을 분석하고 평가합니다.

레미타노 거래소는 VND로 암호화폐를 사고파는 최초의 거래소입니다. Remitano에 등록하고 비트코인을 사고팔 수 있는 방법을 여기에서 자세히 알아보세요!

이 기사는 Tenderize 테스트넷을 사용하기 위한 가장 완전하고 자세한 지침을 제공합니다.

이 기사는 Mango Markets를 사용하여 Solana에서 이 새로운 프로젝트의 전체 기능을 경험하는 가장 완전하고 상세한 가이드를 제공합니다.

잠금 해제 시리즈의 첫 번째 에피소드에서는 보안 설정을 사용하여 지갑에 보안 계층을 추가할 것입니다.

파밍은 사용자가 DeFi에서 쉽게 암호화폐를 얻을 수 있는 좋은 기회입니다. 하지만 암호화폐를 파밍하고 DeFi에 안전하게 가입하는 올바른 방법은 무엇입니까?

이 기사는 번역가의 개인적인 의견과 함께 Defi의 평가 문제에 대한 작성자 @jdorman81의 의견을 번역합니다.

Saddle Finance는 tBTC, WBTC, sBTC 및 renBTC에 대한 거래를 허용하고 유동성을 제공하는 AMM입니다. 안장 바닥 사용 설명서.